Купить облигации

Облигация — долговая ценная бумага. По сути, с помощью облигаций инвестор дает деньги в долг. Поэтому облигации часто сравнивают с кредитом, только вместо кредитора — инвестор.

Например, промышленное предприятие хочет построить новый завод, но на это нужно 100 000 ₽. Предприятие выпускает 100 облигаций, каждая из которых стоит 1000 ₽. Инвесторы покупают облигации — предприятие получает нужную сумму.

Продавать облигации инвесторам может практически любая компания и даже государственные органы. Например, «Газпром» может продавать облигации, чтобы освоить новое месторождение, а Министерство финансов Тверской области — чтобы отремонтировать дороги.

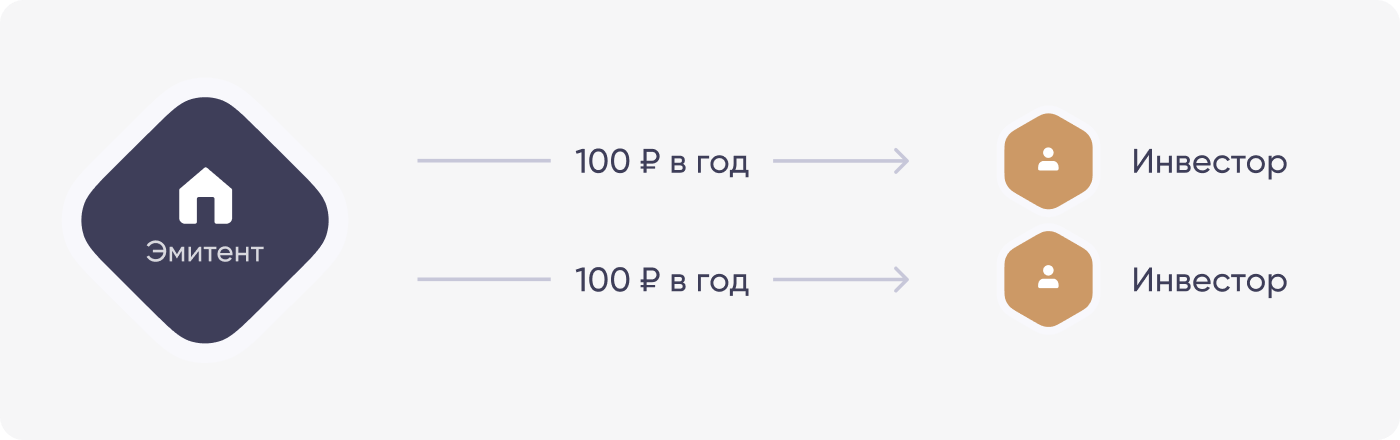

За «аренду» своих денег инвестор получает процент — он же купон. Чаще всего купон фиксирован, как ставка по кредиту. Купоны платят регулярно: обычно раз в три месяца или раз в полгода. Пусть в нашем примере купон будет 10%, то есть 100 ₽, а платить его будут раз в год.

У каждого выпуска облигаций есть срок до погашения — то есть период, через который инвестору вернут его деньги. Например, 1 год, 5 или 10 лет. Предположим, что предприятие из нашего примера установило срок до погашения 3 года. Тогда в течение 3 лет инвестор будет получать по 10% каждый год, а через 3 года получит свою 1000 ₽ назад.

Это не значит, что нужно держать облигацию все 3 года: инвестор может продать ее другому инвестору в любой момент. Но тогда он перестанет быть владельцем облигации и не будет получать купоны. К тому же цены на облигации меняются — это может сыграть инвестору на руку, и наоборот. О таких особенностях мы подробно говорим в разделе про облигации.

Как заработать на облигациях

Получать купоны или продать облигацию дороже, чем она обошлась

Что нужно знать военнослужащим

Нельзя покупать иностранные облигации и те, что создают конфликт интересов

Купить акции

Акция — это доля в бизнесе. Компании продают акции, чтобы привлечь инвестиции: например, на запуск новых продуктов, расширение сети или наём персонала.

Когда инвесторы покупают акции, они становятся совладельцами компании. Когда она приносит доход, акции растут в цене, а инвесторы получают прибыль. И наоборот: если у бизнеса проблемы, инвесторы могут потерять деньги.

Покупка акций не считается предпринимательством

Военнослужащим можно инвестировать в акции, это не нарушает закон.

Нужно помнить про 3 ограничения:

- не участвовать в собраниях акционеров

- не покупать иностранные акции

- не покупать акции, которые создают конфликт интересов

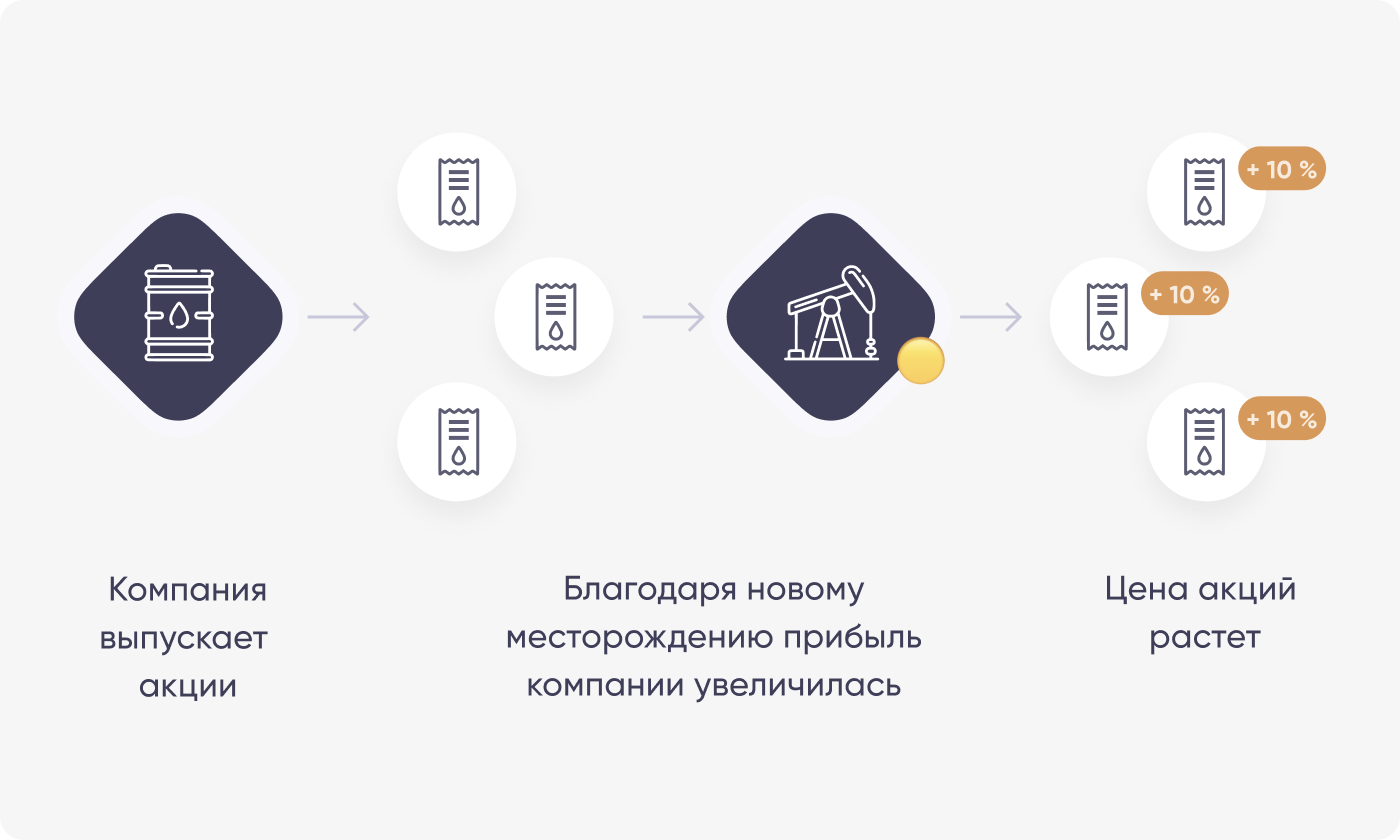

Рассмотрим пример. Нефтедобывающая компания хочет освоить месторождение, которое может принести большую прибыль. Для этих амбициозных целей нужен капитал. Поэтому компания становится публичной — то есть выпускает акции. Инвесторы надеются, что бизнес заработает на новом месторождении, а вместе с бизнесом и они сами. Поэтому покупают акции компании. Цена акций компании будет меняется в зависимости от того, что будет происходить с бизнесом.

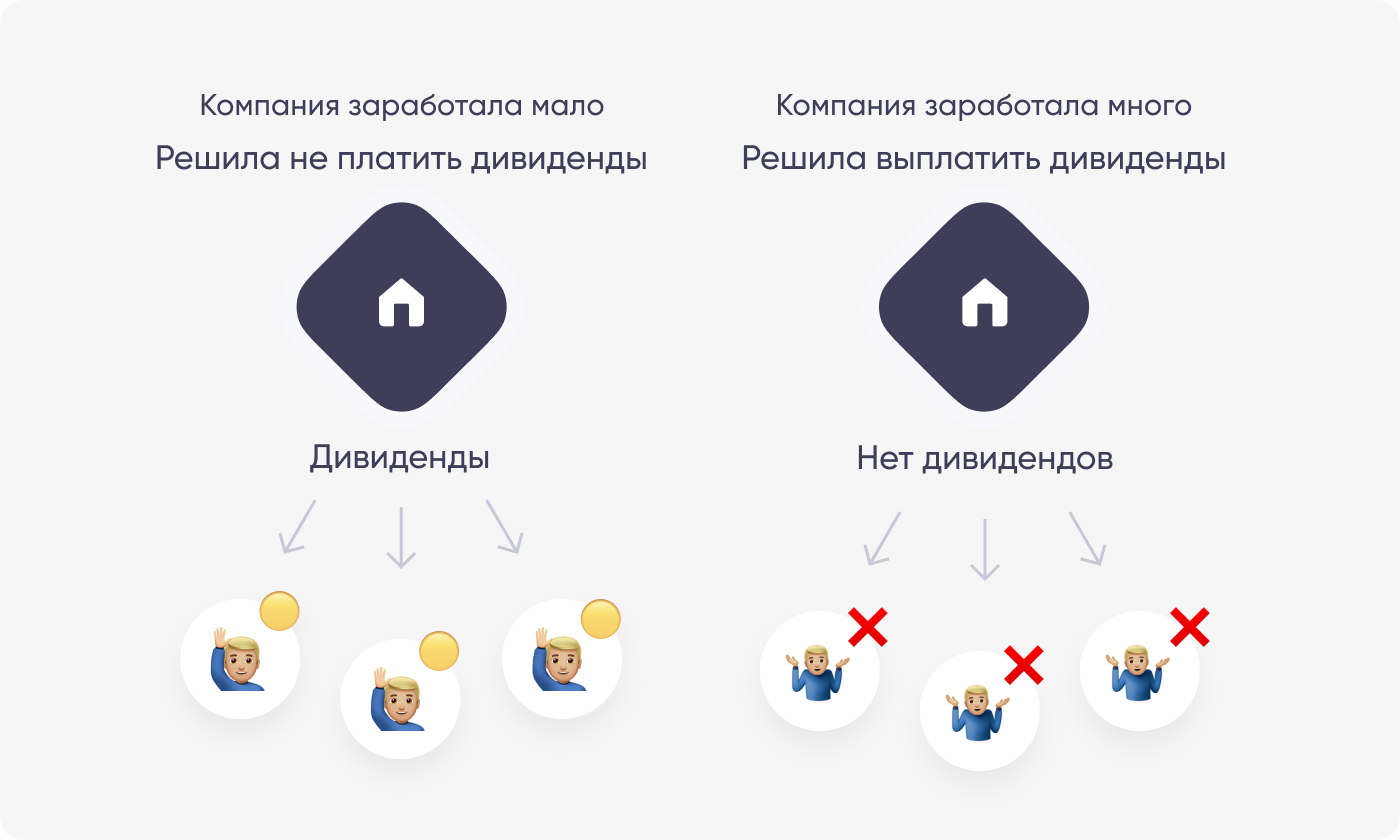

Чтобы поддержать интерес инвесторов, некоторые компании делятся процентом от прибыли — дивидендами. Размер дивидендов зависит от доходов бизнеса и может меняться. Например, в 2021 году «Газпром» заплатил инвесторам 4,26% от стоимости акции, а в 2022 году — 25,34%.

Если в стране кризис или дела компании идут плохо, то дивиденды могут вообще не заплатить. Но бизнес старается не злоупотреблять доверием инвесторов, поэтому от дивидендов отказываются только в крайнем случае.

Как заработать на акциях

Получать дивиденды или продать акцию дороже, чем она обошлась.

Что нужно знать военнослужащим

Нельзя покупать иностранные акции и те, что создают конфликт интересов. Если военнослужащему инвестору предлагают поучаствовать в собрании акционеров, этого тоже не стоит делать.

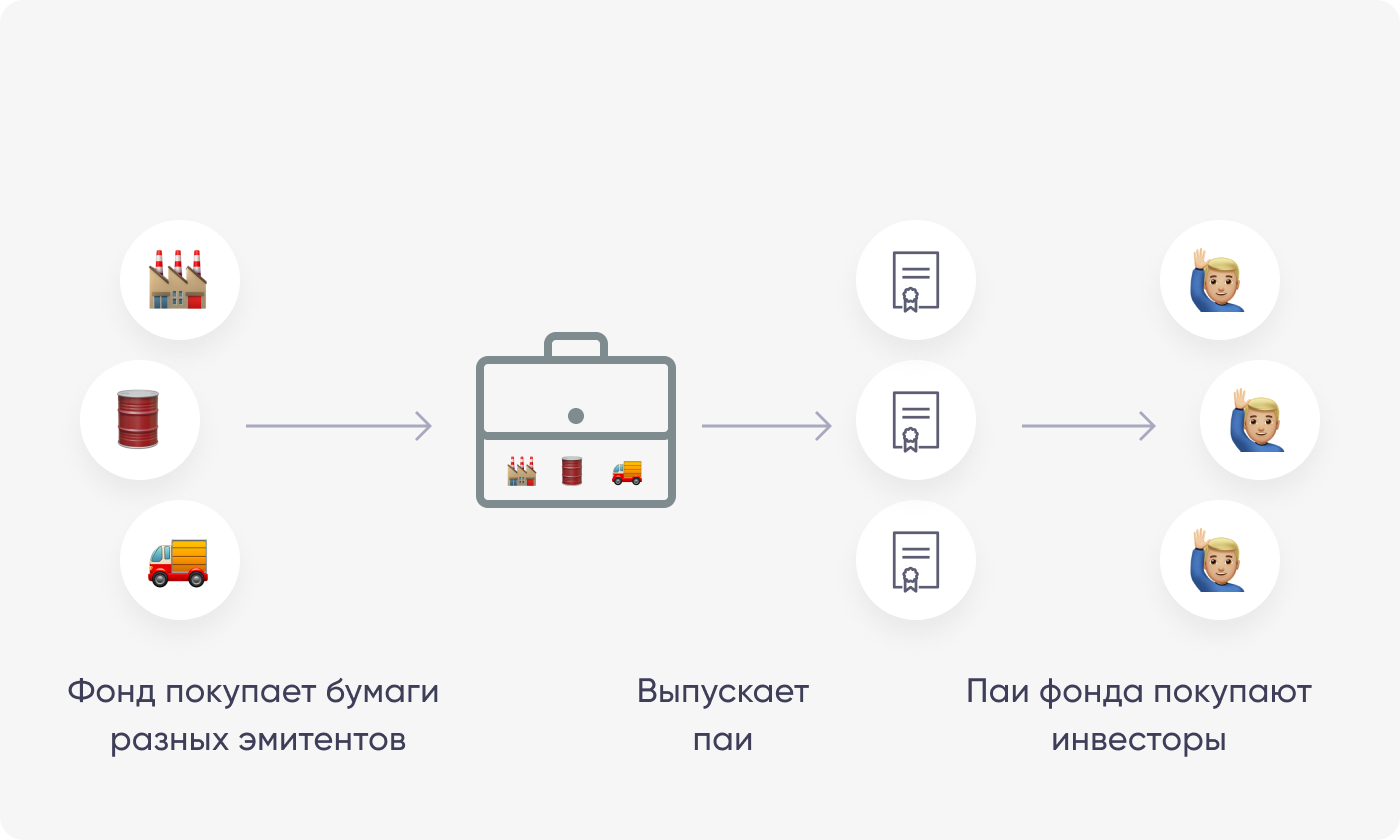

Купить ПИФ

Паевой инвестиционный фонд — это готовый портфель ценных бумаг. Инвесторы покупают часть ПИФ, чтобы инвестировать в целый набор активов и не потратить на это много денег и времени. В составе ПИФ может быть все что угодно: есть фонды акций и облигаций, фонды на сырьевые товары и валюты.

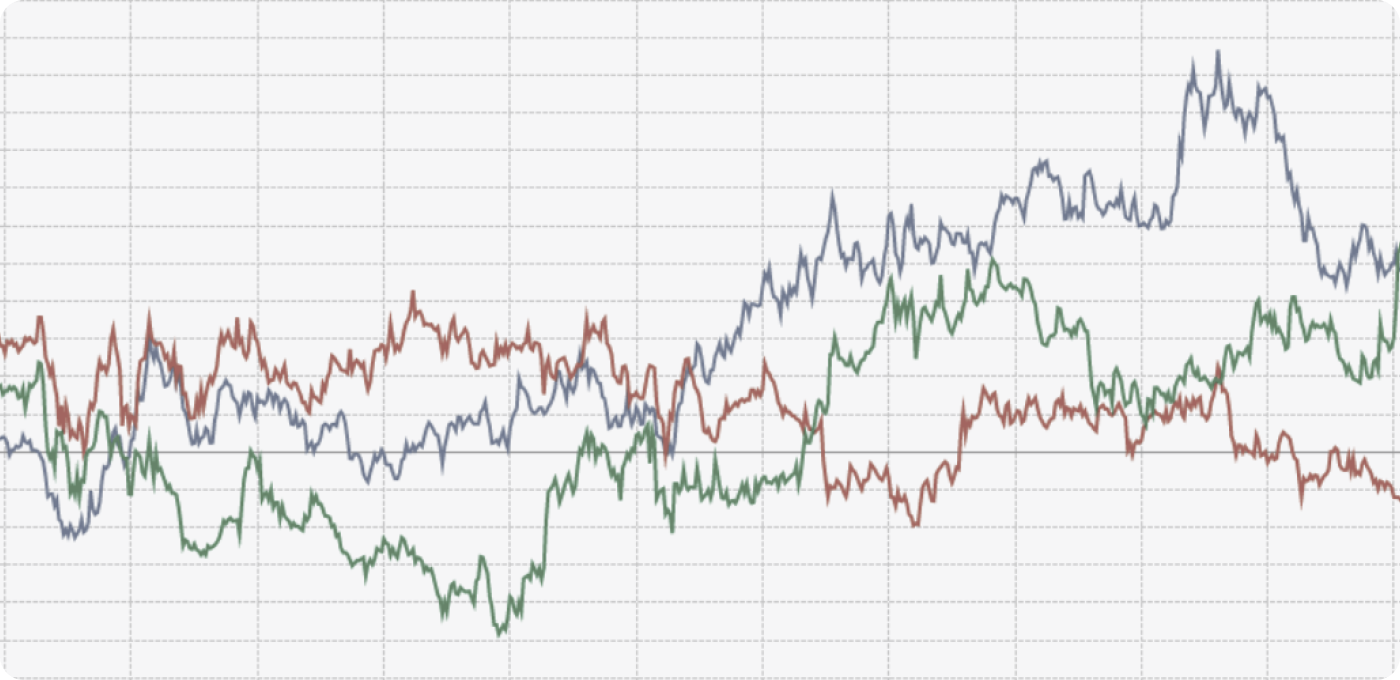

Фонды помогают диверсифицировать портфель. Кризисы могут происходить в мире, стране, отрасли или отдельной компании. Эти риски ложатся на инвестора. Чтобы снизить каждый из них, нужно диверсифицировать портфель по трем принципам: разные инструменты, разные отрасли и разные валюты.

Например, так вели себя акции трех российских компаний в одно и то же время: из сектора энергетики, телекоммуникаций и потребительских товаров. Когда одна бумага падает, другая — растет.

Фонды позволяют не тратить много денег на диверсификацию. Например, инвестор хочет, чтобы 10% его портфеля занимали акции IT-сектора. Для этого нужно купить акции 20 компаний и потратить 200 000 ₽. Но это больше, чем рассчитывал инвестор. В таком случае проще купить ПИФ, в который будут входить нужные бумаги. Инвестировать в фонды можно от 10 ₽.

Как заработать на фондах

Покупать и продавать дороже, чем они обошлись. Некоторые фонды также платят дивиденды.

Что нужно знать военнослужащим

Военнослужащим можно инвестировать в БПИФ (биржевой паевой инвестиционный фонд) и ПИФ, а ETF (exchange traded funds) — под запретом, так как относятся к иностранным активам. Но даже ПИФ или БПИФ могут держать активы, выпущенные за рубежом. Поэтому состав любого фонда нужно обязательно проверять: он должен быть опубликован на сайте управляющей компании.

Что еще доступно военнослужащим

Валюта — пригодится не только для поездок в другие страны, но и для инвестиций. В валюту вкладываются по двум причинам:

- ради валютной диверсификации. Когда в портфеле есть несколько валют, риск потерять деньги снижается

- чтобы заработать на курсовой разнице. То есть продать дороже, чем купил

Драгоценные металлы — золото, серебро, платина и палладий. Их можно покупать в виде слитков, монет, в составе фондов или с помощью ОМС (обезличенные металлические счета). Инвесторы выбирают драгоценные металлы, чтобы:

- защититься от убытков. Драгоценные металлы часто называют «защитным» инструментом. Такие активы помогают сохранить сбережения, когда на рынках неспокойно

- заработать в долгосрочной перспективе. На длинном горизонте стоимость металлов растет, и вероятность получить доход выше1

Коротко

1 Услуги банка, предусмотренные п. 1.4 Правил брокерского обслуживания, несут для клиента риск потери инвестируемых средств в связи с тем, что денежные средства клиента, передаваемые в банк в рамках услуг банка, не застрахованы в соответствии с Федеральным законом от 23.12.2003 № 177-ФЗ «О страховании вкладов в банках Российской Федерации». Оказываемые банком услуги, предусмотренные п. 1.4 Правил брокерского обслуживания, не являются услугами по открытию банковских счетов и приему вкладов. Поставщиком услуг является публичное акционерное общество «Промсвязьбанк»

Генеральная лицензия на осуществление банковских операций № 3251 от 17 декабря 2014

Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности ПАО «Промсвязьбанк» № 177-03816-100000

Инвесторам необходимо принять во внимание, что доход от ценных бумаг, валюты, драгоценных металлов, других финансовых инструментов может меняться, и цена или стоимость данных инвестиций может как расти, так и падать, и, как следствие, результаты инвестирования могут оказаться меньше первоначально инвестированных средств. Результаты инвестирования в прошлом не гарантируют доходов в будущем. Множество факторов может привести к тому, что фактические результаты будут существенно отличаться от прогнозов и выводов, содержащихся в настоящем обзоре, включая, в частности, общие экономические условия, конкурентную среду, риски, связанные с осуществлением деятельности в Российской Федерации, стремительные технологические и рыночные изменения в отраслях, в которых действуют соответствующие эмитенты ценных бумаг, а также многие другие риски. ПАО «Промсвязьбанк», его руководство и сотрудники не несут ответственности за инвестиционные решения клиентов, основанные на информации, содержащейся на настоящей странице, за прямые или косвенные потери или ущерб, возникшие в результате использования клиентом информации или какой-либо ее части при совершении операций с ценными бумагами, валютами и иными финансовыми инструментами. Прежде чем принять решение о приобретении ценных бумаг, валюты или других финансовых инструментов, потенциальный инвестор должен самостоятельно изучить и проанализировать все риски, связанные с такими инвестициями. Ценные бумаги и денежные средства, переданные брокеру, не застрахованы в соответствии с Федеральным законом «О страховании вкладов в Российской Федерации». Раскрытие информации профессионального участника по следующему адресу: https://www.psbank.ru/Bank/Disclosure. Дополнительная информация в соответствии с требованиями базовых стандартов СРО НФА по следующему адресу: https://www.psbank.ru/Personal/Wealth/Markets/about